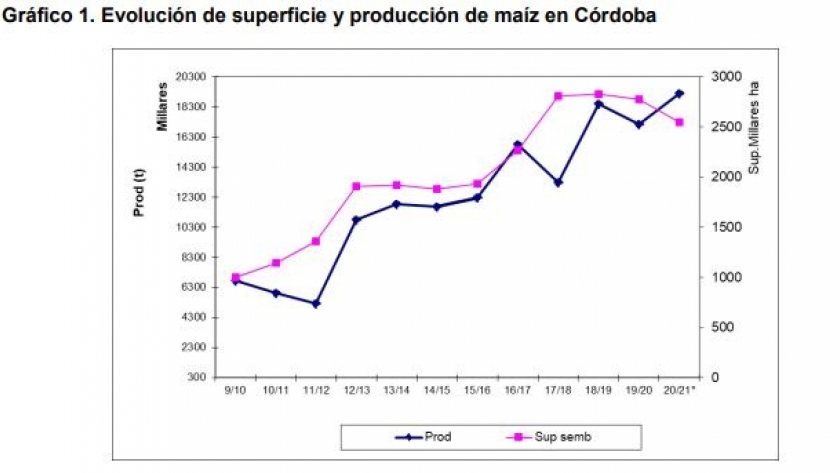

La superficie aumentó de un millón a comienzos de la década pasada a un valor superior a los 2,5 millones de hectáreas que se ha sostenido en las últimas cuatro campañas, con una leve disminución en la última 2020/21 por la situación hídrica más crítica a comienzos de ese ciclo (año Niña). La producción mantuvo también una tendencia creciente en todo el período, incluso en la última campaña en la que, al mejorar las condiciones hídricas durante la parte reproductiva en el ciclo del cereal, se pudo sostener una adecuada productividad.

La situación actual y la proyectada, a diferencia del ciclo anterior, presentan aspectos más favorables ya que se parte de una situación de altos precios en el mercado mundial, que se espera se mantengan en el nuevo ciclo. Esto se debe a varios factores, en primer lugar que el mejoramiento de la situación sanitaria global, con el efecto positivo de las vacunaciones sobre la pandemia, comienza a mejorar el consumo en el hemisferio norte. Otro factor es el mantenimiento de la debilidad del dólar respecto a otras monedas por la alta emisión en EEUU para apoyar al consumo durante la recesión producida por el Covid19, esto hace que aumente el valor en US$ de los commodities. También, al haber restituido los stocks porcinos en China luego de la peste porcina que sufrieron, conduce a que aumente la importación de maíz para uso forrajero. Junto a estos factores debe agregarse la actual coyuntura de bajos niveles de stocks en EEUU y menor producción esperada del maíz tardío de Brasil. Todo lo anterior permite esperar un mantenimiento de los altos valores actuales del precio, por lo menos en el mediano plazo.

Teniendo en cuenta el aporte agronómico del cereal en los esquemas agrícolas surge, como objetivo del informe, evaluar la situación económica en la nueva campaña 2021/22 y analizar cómo se modifican los indicadores comparados con los de cultivos competitivos. Complementariamente se consideran aspectos de mediano plazo, que incluyen factores ambientales para evaluar su efecto en los resultados del maíz. Para considerar la situación esperada se muestra, en el gráfico 2, la evolución de las variables fundamentales del mercado internacional desde el ciclo 2010/11.

En ambas variables se muestra una tendencia creciente, pero en los últimos tres ciclos la demanda superó a la oferta debido al incremento del consumo del sudeste asiático (por la mejora económica de la población) y el mayor consumo de bioetanol fomentado por la legislación que busca mayor protección ambiental en EEUU. Aunque en las primeras proyecciones del nuevo ciclo se espera un mejoramiento leve de los stocks finales los mismos se mantendrían en niveles críticos que, se estima, le darían fortaleza a los precios esperados (WASDE, 2021) En el gráfico 3 se presenta la evolución de la relación stock final /consumo a nivel global.

Se muestra una baja importante en la relación en los últimos ciclos por las razones mencionadas y una suba en el precio, especialmente en la última campaña y la proyección del futuro ciclo. Teniendo en cuenta que la superficie sembrada de maíz está ligada a la evolución de la relación de precios con soja, su principal competidor por el uso del suelo, en el gráfico 4 se muestra los cambios en la relación de precios internos entre ambas actividades desde 2010.

Se muestra una tendencia decreciente que expresa un mejoramiento del precio relativo de maíz respecto a soja (se requiere menos maíz para comprar la misma cantidad de soja). Esto se corresponde con el cambio relativo en el uso del suelo agrícola, tanto a nivel provincial como nacional donde, en el último quinquenio ha aumentado la superficie del cereal debido a la mejora de esta relación de precios. En la proyección del nuevo ciclo se mantiene esta tendencia en los precios esperados. Teniendo en cuenta también la importancia de la relación de precios del maíz con un importante insumo como son los fertilizantes, en el gráfico 5 se muestra la evolución de precios relativos.

También se muestra una tendencia decreciente en la relación producto /insumo lo que favorece los planteos de mayor tecnificación que son más eficientes. Aunque esta situación disminuye algo en la proyección del nuevo ciclo (por la suba de precios de fertilizantes) se mantiene en favorables valores respecto a la comparación histórica por lo que es más eficiente el uso de mayor nivel tecnológico en maíz.

Se utilizó la metodología de margen bruto (Gonzalez C, Pagliettini L, 2006) en base al paquete tecnológico modal de la zona agrícola del sudeste de Córdoba (Ghida Daza, 2018). Con ese esquema se calcularon los resultados actuales del cultivo y sus competidores por el uso del suelo (soja de primera, sorgo granífero y girasol) considerando los rindes promedio del quinquenio 2015/16-2019/20 en el departamento Marcos Juárez (MAGyP, 2021). Para calcular el precio de los insumos utilizados se consideró el valor promedio en junio de 2021 (Márgenes Agropecuarios, 2021). Respecto al precio de granos se usó el valor esperado a cosecha 2021/22 en maíz y soja mientras que en sorgo y girasol se calculó en base a la relación de precios relativos con los granos mencionados. De este modo en maíz se consideró el valor esperado para abril 2022, 195,9 US$/t (promedio de primera quincena de junio 2021 en el MATBA), a su vez, en soja el precio esperado fue 316 US$ /t para mayo 2022 (MATBA, 2021), el tipo de cambio usado fue el promedio del Bco Nación mayorista de la primera quincena de junio de 95 $ /US$. Al análisis anterior, de corto plazo se agregó una evaluación del factor ambiental incluyendo el cálculo del valor de la pérdida de nutrientes según rendimiento (IPNI, 2019), luego se evaluaron los resultados económicos en el caso de arrendatarios, ante distintas opciones de montos de alquileres anuales. También se consideró la posibilidad de incluir el maíz en una rotación de doble cultivo anual con trigo. Finalmente se analizó la evolución del precio del maíz esperado según las cotizaciones en el mercado a término (MATBA, 2021).

En el cuadro 1 se muestran los costos de implantación y protección del maíz en el sudeste de la provincia en siembra directa con nivel tecnológico medio y considerando el uso de maquinaria propia.

La variación respecto al informe anterior de junio de 2020 da un incremento en el costo de labores del 42 % mientras que en insumos el aumento es de 48 % por lo que el costo operativo total entre ciclos aumentó un 46,7 %, a su vez, el aumento anual del nivel de precios mayorista (INDEC,2021) se estima en 65,9 %. De acuerdo a ello puede afirmarse que el costo operativo decreció levemente respecto a los valores del ciclo pasado en términos reales al momento del informe. En el cuadro 2 se muestran los indicadores económicos esperados de los cuatro cultivos de cosecha gruesa predominantes y competitivos por el uso del suelo considerando los rendimientos promedio quinquenales en el sudeste de Córdoba.

En un marco general de mejora de márgenes muy positivo respecto a lo esperado en igual fecha en la campaña pasada (desde un 200% en girasol hasta un 120% en soja y sorgo mientras que en maíz se presenta un 172%) se mantiene una situación de mayor competitividad en maíz. Esto se da porque su margen supera a soja en 29% manteniendo también una amplia diferencia con girasol y sorgo a los que supera en 95% y 117% respectivamente. Cabe aclarar que estos dos cultivos se adaptan a zonas más marginales para la agricultura por lo que son opciones no descartables según la zona, además, han tenido un importante incremento en su precio y en los márgenes debido a la suba de demanda internacional con lo que son opciones importantes en zonas no óptimas. Considerando el rinde de indiferencia que cubre los costos efectivos de implantación y protección del productor propietario todos los cultivos muestran valores menores que el año anterior. De este modo la productividad requerida en maíz es 43% de la media zonal mientras que el ciclo pasado era 55%. También en soja se presenta mayor eficiencia con un rinde de indiferencia del 34 % respecto del promedio de la zona (siendo el 44% el ciclo pasado). A su vez, en sorgo el rinde requerido es del 49 % del valor modal y en girasol del 35 %. El aspecto financiero, medido por el retorno por peso gastado, mantiene la mayor eficiencia en soja seguido por girasol y en maíz también mejora el índice respecto al pasado ciclo. En el cuadro 3 se compara la evolución proyectada entre ciclos de los resultados esperados al inicio de la campaña en los cultivos de verano.

Teniendo en cuenta el índice de inflación ya mencionado (65,9 %) surge que todos los cultivos muestran márgenes esperados reales positivos siendo girasol y maíz los más competitivos. Cabe aclarar que, aunque esta es una situación puntual, las condiciones de alta demanda junto a una moderada oferta esperada (en condiciones climáticas óptimas) hacen que la perspectiva de firmeza en los precios se mantenga a mediano plazo. Para considerar la situación de producción en alquiler en el cuadro 4 se indican los rendimientos de indiferencia de los principales cultivos de verano que igualan el total de costos (implantación, protección, cosecha y comercialización) y posibles pagos de alquiler en quintales de soja /ha, considerando que se paga el precio actual de mercado en soja, neto de gastos de comercialización.

Los rindes de indiferencia, en el promedio de la serie de alquileres representan en maíz el 62 % del rinde zonal y han mejorado (disminuido) un 16 % respecto a los valores del ciclo pasado, esto indica una importante baja del riesgo en el caso del arrendatario para la nueva campaña. En soja de primera, el rinde de indiferencia es el 63 % del rinde medio representando también una baja del 7 % respecto al ciclo anterior. En el cuadro 5 se analiza la sensibilidad del margen del maíz para el arrendatario ante cambio del monto del alquiler y de rindes.

En la situación de precio esperado del maíz y con rendimiento promedio zonal el arrendatario, pagando 2 tn/ha de soja (en general los alquileres han aumentado un 10% para el nuevo ciclo), obtendría un margen positivo de $ 55.036 /ha que es positivo y triplica al del ciclo anterior en moneda corriente o sea que es muy competitivo en términos reales.

También se observa que se requieren bajas importantes de rinde (30%) y subas de los alquileres para empezar a tener márgenes negativos lo que indica menor incertidumbre en los resultados para el productor que alquila. Considerando el aspecto ambiental en el análisis se calculó el valor de la pérdida de nutrientes. En base a las tablas de pérdida de nutrientes según productividad (IPNI, 2019) los rendimientos medios y las dosis de fertilizantes modales según el nivel tecnológico predominante se calculó el cuadro 6.

Se muestra la importante pérdida relativa en el cultivo de soja respecto al resto de las actividades mientras que en maíz se compensan parcialmente las extracciones de nutrientes con las dosis medias de fertilizantes aplicados con el manejo modal Teniendo en cuenta la importancia que adquirió el uso del maíz como cultivo de segunda ocupación luego de trigo, por sus ventajas agronómicas para la conservación del suelo, en el cuadro 7 se muestra los resultados económicos respecto al esquema competitivo tradicional del doble cultivo de trigo con soja de segunda. En el caso del Maíz II se ha considerado un manejo similar al modal y un rendimiento en promedio 15 % menor (Vallone P et al, 2017).

La combinación del doble cultivo trigo/maíz II muestra resultados económicos más eficientes por las relaciones de precios actuales en la rotación, aunque el doble cultivo tradicional presenta eficiencia financiera levemente superior en el indicador de retorno por peso gastado. Debe destacarse además el efecto agronómico, tanto en el balance de nutrientes como en el consumo de agua y aporte de materia seca que realizan las gramíneas respecto a la rotación del doble cultivo trigo /soja de segunda (Ghida Daza C, Bollatti P, 2016) En el gráfico 5 se muestran las perspectivas de precio esperado para el nuevo ciclo en maíz, para la posición abril 2022 desde que comenzó a cotizar en enero de 2021.

El promedio general de la posición es 183 US$ /t dentro de una tendencia creciente que tiene más ajuste en el polinomio con ordenada 184 US$ /t. Estos valores, aunque algo más bajos que los precios de junio usados en el informe (195 US$ /t), igual son superiores en un 24 % al precio promedio de la década.

La proyección de la campaña actual brinda un panorama positivo para la siembra de maíz, tanto en el aspecto económico (por la elevada demanda del sudeste asiático, el mayor uso de bioetanol por legislaciones ambientales en EEUU y el mayor consumo al disminuir la pandemia, principalmente en el hemisferio norte) junto a proyecciones climáticas más benignas (año neutro) disminuyen la incertidumbre y hacen más competitivo al cultivo.

Considerando la eficiente relación actual de precios del maíz respecto a soja, se debe buscar en maíz un adecuado nivel tecnológico ya que este cultivo tiene una alta respuesta productiva lo que se traduce luego en favorables resultados económicos para la empresa.

Los positivos precios actuales se deben asegurar para disminuir el riesgo empresario. Por ello, el uso de los mercados de futuros y opciones es la herramienta para brindar un precio adecuado a una parte de la producción para que, por lo menos, se puedan cubrir los costos de producción.

Finalmente, considerando el largo plazo, se debe tener en cuenta el positivo efecto del maíz en el balance de nutrientes y la mejora ambiental que se logra con rotaciones con cereales, tanto en su uso en primera como en segunda siembra.

Rural Net