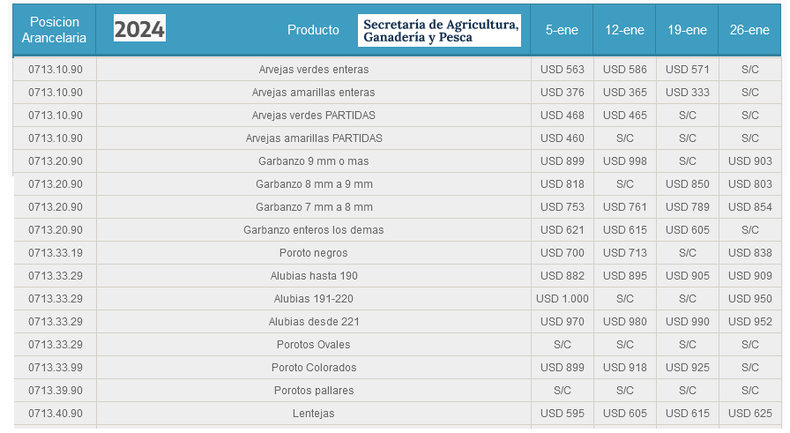

En los últimos dos años las legumbres vienen registrando, en términos generales, buenos precios internacionales a causa de una demanda sostenida con cosechas que experimentaron fallos o fracasos en diferentes países productores.

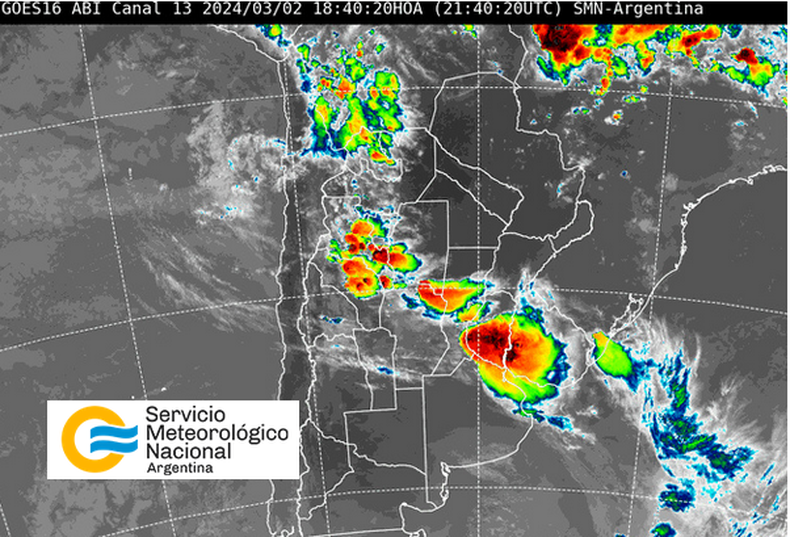

En estas horas la campaña argentina 2024/25 de porotos está atravesado momentos decisivos porque se está ingresando en el NOA un frente de tormenta indispensable para recomponer las escasas reservas de humedad.

“Estamos en plena siembra de la campaña de porotos. La intención de siembra es buena porque los precios son atractivos”, explica Matías Macera, gerente comercial de Desdelsur, empresa integrante del CREA Bermejo (región NOA), que es una de las mayores exportadoras argentinas de legumbres.

“La principal zona productora de porotos de Salta está esperando estas lluvias decisivas para terminar de sembrar poroto y poder aprovechar el actual escenario del mercado”, añade.

India tiene un programa, que ya lleva una década, que tiene como propósito lograr el autoabastecimiento en legumbres, pero eso no les resulta sencillo a pesar de haber tenido campañas climáticas razonables en los últimos cinco años. “La pegunta es qué puede llegar a suceder en el mercado cuando India experimente eventualmente un problema climático”, remarca Matías.

India se abastece habitualmente de legumbres provenientes de Canadá, pero está tratando –por razones estratégicas– de diversificar su cartera de proveedores, razón por la cual en los últimos años comenzó a importar algunas variedades de porotos de Brasil y ahora está intentando originar mercadería en la Argentina.

“Otra gran oportunidad de mercado reside en China, donde, luego de habilitar la compra de arvejas verdes y amarillas argentinas, ahora está estudiando la habilitación del ingreso del resto de las legumbres”, comenta el especialista.

En los últimos años Argentina se consolidó como un importante exportador de poroto Mung (Vigna radiata), con los cuales se producen los denominados “brotes de soja” en el mercado argentino. Las partidas con alto poder germinativo, que se emplean para producir brotes, son las que cuentan con los mayores precios, mientras que las restantes se consumen partidas y peladas (Mung Dhal) o bien son procesados para obtener harina. Los principales compradores de poroto Mung argentino –por orden de importancia– son Vietnam, Pakistán, Tailandia, Malasia, Filipinas, Emiratos Árabes Unidos y Turquía, entre otros.

En lo que respecta al garbanzo Kabuli –la variedad que se produce en la Argentina–, se trata del producto que viene más flojo de precios debido a producciones crecientes en diferentes países productores de la legumbre.

“Rusia en la última década pasó a ser el principal productor mundial en volumen de garbanzo Kabuli. Hace un garbanzo de 5 a 6 milímetros de calibre, que es el más barato de todos, con lo cual rompe el mercado porque está dispuesto a vender a cualquier precio”, señala Matías.

Adicionalmente, los costos de producción del garbanzo se están incrementando de manera notable ante las crecientes restricciones en materia de tolerancias de residuos de fitosanitarios implementadas por parte de la Unión Europea.

“Con las exigencias de la UE-27, es necesario producir en ambientes secos, que no reciban precipitaciones en el transcurso de la cosecha, además de tener un manejo agronómico adecuado”, afirma.

En el orden interno, la buena noticia es que la reducción de la brecha cambiaria –con el objetivo del actual gobierno de unificar el tipo de cambio en algún momento de 2024– vuelve a poner el negocio en manos de los jugadores tradicionales, dado que hasta el año pasado, con una brecha cambiaria tan elevada, se habían sumado nuevos participantes al mercado que no tenían un interés genuino en desarrollar el mercado de legumbres.

Una gran cuenta pendiente del sector es la falta de genética adecuada como producto de no contar con un marco normativo que asegure una retribución económica a los obtentores de cultivares. “Tenemos que trabajar en genética. No hay muchos semilleros que desarrollen genética en legumbres para las diferentes regiones productivas y eso le pone un freno al sector”, asegura Matías.

“En la pampa húmeda, por ejemplo, el potencial de crecimiento del cultivo de arveja es enorme, pero eso no se puede expresar por la falta de oferta de cultivares competitivos en términos agronómicos; el desarrollo comercial está listo para ese despegue”, agrega.

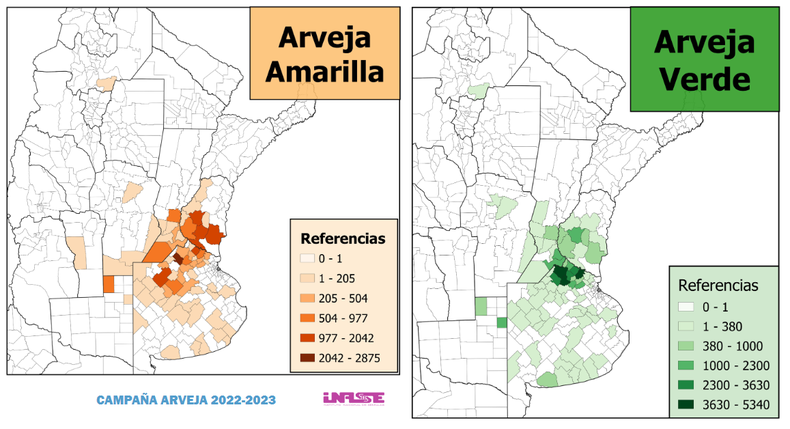

En la campaña 2022/23 la arveja amarilla –que hasta hace no mucho era una curiosidad– representó un 31,8% del área total sembrada en la Argentina, una cifra superior al 21,0% implantado en 2021/22, según los últimos datos oficiales publicados por el Instituto Nacional de Semillas (Inase).

Si bien el uso tradicional de la arveja amarilla –la legumbre más barata de todas– era la elaboración de harina para uso forrajero, en los últimos años también viene creciendo de la mano de la producción de aislados proteicos destinados a fabricar sustitutos cárnicos par consumo humano.

En cuanto a la arveja verde, el principal comprador –por lejos– es Brasil, seguido bastante más atrás por Senegal, Turquía, Federación Rusa, Chile e Italia, entre otros.

“Las legumbres, además de mejorar la matriz productiva y comercial de las empresas, representan además un gran aporte a las rotaciones agrícolas en un contexto en el cual la intensificación se está imponiendo como un factor clave para promover la sostenibilidad de los sistemas”, concluye.

Planta de procesamiento de legumbres de Desdelsur en Gral. Mosconi, provincia de Salta. El 90% del volumen de legumbres exportado por la empresa de producción propia.

AgroNoa